Für viele Menschen ist es wichtig, einer Arbeit nachgehen zu können, um den eigenen Lebensunterhalt dadurch bestreiten zu können. Die Arbeitskraft ist damit für viele ein sehr wertiges Gut. Wie wertvoll ist für Dich Deine Arbeitskraft und ist eine Arbeitskraftabsicherung wirklich sinnvoll?

In diesem Blogbeitrag möchte ich auf die Absicherung der Arbeitskraft eingehen - ob sowie inwieweit diese sinnvoll ist.

Das Wichtigste in Kürze

Was passiert, wenn ich nicht mehr arbeiten kann?

Die meisten Erwerbstätige in Deutschland sind angestellt, deshalb beleuchte ich das Thema an diesem Beispiel. Bei einer Arbeitsunfähigkeit durch Unfall oder Krankheit, wird in der Regel 42 Tage weiterhin das Gehalt vom Chef bzw. Arbeitgeber bezahlt. Ist man danach weiterhin arbeitsunfähig, so geht es über in das so genannte Krankengeld, dass von der gesetzlichen Krankenkasse übernommen wird. Das Krankengeld beträgt in etwa 75% des letzten Nettoeinkommens.

Wenn ich dauerhaft nicht mehr arbeiten kann, dann bin ich erwerbsgemindert. Eine gesetzliche Absicherung, gliedert sich dabei in eine volle und halbe Erwerbsminderungsrente auf. Ob ein Anspruch besteht, wird durch die Deutsche Rentenversicherung geprüft und hängt daran, inwieweit ich noch dem allgemeinen Arbeitsmarkt zur Verfügung stehe. Bedeutet: Kann ich noch irgendeinen anderen Beruf ausüben!? Wenn ich keine drei bis sechs Stunden mehr arbeiten kann, bin ich halb erwerbsgemindert und habe Anspruch auf die halbe Erwerbsminderungsrente. Unter 3 Stunden erhalte ich die volle Erwerbsminderungsrente. Sollte ich noch über 6 Stunden in irgendeinem Beruf arbeiten können, dann habe ich keinen Anspruch auf Leistung.

Wie hoch diese Erwerbsminderungsrente ausfällt, wird in Deiner jährlichen Renteninformation mitgeteilt. Als Faustformel kann man in etwa 34% des letzten Bruttoeinkommens für die volle sowie der Hälfte bei der halben Erwerbsminderungsrente ansetzen. Leider wird jedoch ein großer Teil der Anträge auf eine Erwerbsminderungsrente abgelehnt.

Warum ist eine Arbeitskraftabsicherung generell sinnvoll?

Somit fällt zu Beginn einer Arbeitsunfähigkeit 25% und später bis zu 83% meines Gehaltes weg. So wird schnell klar, dass wohl die wenigsten dann Ihren Lebensstandard halten können und eine Absicherung der Arbeitskraft notwendig ist.

Gerade die Ursache eines Verlustes der Arbeitskraft ist vielfältig und kann jeden treffen. Statistisch gesehen, wird jeder 4. irgendwann in seinem Arbeitsleben berufsunfähig. Selten sind es die Unfälle, sondern in mehr als 90% der Fälle hat eine Berufsunfähigkeit andere Ursachen (siehe Schaubild). Durch Burnout oder vielleicht einem Rückenleiden, kann auch der im Büro Tätige betroffen sein. Wer natürlich körperlich arbeitet, hat grundsätzlich ein höheres Risiko seine Arbeitskraft zu verlieren. Zwei Ursachen für eine Berufsunfähigkeit stechen dabei heraus. Gerade psychische Erkrankungen und Erkrankungen des Bewegungsapparates nehmen dabei den größten Anteil ein.

Warum ist eine Arbeitskraftabsicherung generell sinnvoll?

Hier gilt: Je früher desto günstiger sind die Beiträge und die Wahrscheinlichkeit gesundheitliche Einschränkungen zu haben, die einen Vertragsabschluss verhindern, ist deutlich geringer. So richtet sich die Beitragshöhe nach folgenden Faktoren: Alter, Laufzeit, Beruf und Absicherungshöhe.

Welche Arbeitskraft Absicherungen gibt es?

Berufsunfähigkeitsversicherung

Die Berufsunfähigkeitsversicherung ist der Königsweg der Arbeitskraftabsicherung und bietet damit die höchste Absicherung. Dieser Weg ist oftmals auch der preisintensivere Weg, für manche Berufsgruppen sogar ein recht teurer Weg.

Durch die sehr weitgefasste Absicherung und die vielen Leistungsauslöser ist man auch sehr streng bei der Gesundheitsprüfung, so dass auch dadurch die Berufsunfähigkeitsversicherung uninteressanter oder sogar unmöglich werden kann.

Alternativen können da die Erwerbsunfähigkeitsversicherung und Grundfähigkeitsversicherung darstellen.

Erwerbsunfähigkeitsversicherung

Die Erwerbsunfähigkeitsversicherung (EU) verhält sich zur BU so, wie der Charterflieger zum Privatjet. Dein Berufsbild spielt keine Rolle für die Zahlung der versicherten Rente. Es ist lediglich von Interesse, ob und in welchem Ausmaß Du noch irgendeiner Erwerbstätigkeit nachgehen kannst. Es wird also alles sehr viel allgemeingültiger betrachtet – entsprechend preiswerter ist solcher Schutz natürlich auch.

Bei verschiedenen Krankheitsbildern wären Berufsunfähigkeitsrentenbezieher auch in den Genuss einer Erwerbsunfähigkeitsrente gekommen. Chronische Schmerzpatienten, psychische Probleme oder Schlaganfälle seien hier nur als Beispiele genannt.

Für viele körperlich Tätige kann die Erwerbsunfähigkeitsversicherung der vielleicht sinnvollere Weg sein, da auch für den Fall einer Berufsunfähigkeit mit einer starken körperlichen Schädigung gerechnet werden kann. Ob man mit dieser dann einer anderen Arbeit nachgehen kann, ist unwahrscheinlich. Ungleich preiswerter, wie der EU-Schutz ist, kann dann evtl. auch eine Rentenhöhe gewählt werden, von der man auch wirklich leben kann.

Grundfähigkeitsversicherung

Gerade für körperlich Tätige und Handwerker, kann die Grundfähigkeitsversicherung eine gute Alternative darstellen.

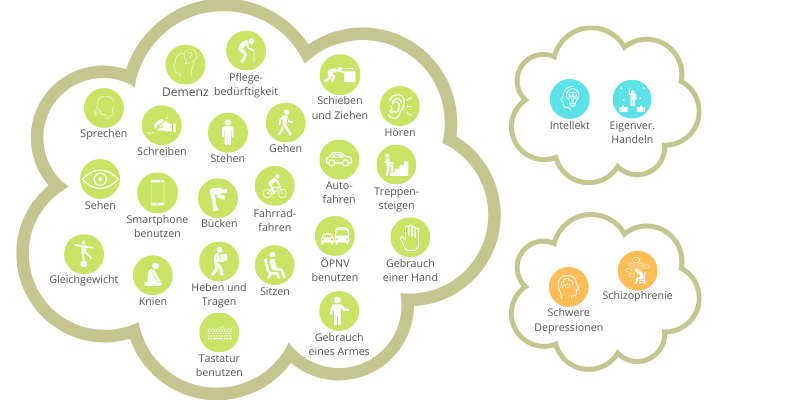

Denn diese geht zur Erwerbsunfähigkeitsversicherung noch einen Schritt weiter. Hier wird eine Leistung erst dann fällig, wenn Du eine bestimmte Fähigkeiten verlierst, die Du im täglichen Leben benötigst. Der Katalog der versicherten Fähigkeiten ist von Versicherer zu Versicherer verschieden. Fähigkeiten wie Sprechen oder Sehen zählen beispielsweise immer dazu, damit Du eine ungefähre Vorstellung vom Gegenstand dieses Schutzes bekommst.

Es sind also ganz konkrete Dinge aus dem Alltag, die man sich gut vorstellen kann, deren Verlust die Leistung auslöst.

Die Abwärtskompatibilität prüfen

Leider lässt es der Gesundheitszustand nicht immer zu, dass eine Berufsunfähigkeitsversicherung abgeschlossen werden kann. Auch gibt es einzelne Berufsfelder, die über ein solches Gefahrpotenzial verfügen, dass es für Versicherungsunternehmen unkalkulierbar wäre, diesen BU-Schutz zu gewähren.

In solchen Fällen lohnt es, die Versicherbarkeit abwärts zu prüfen. Evtl. klappt es bei gegebenen Umständen ja mit der EU – und selbst die GFV ist immer noch besser, als im Fall der Fälle auf Gott und die Wohlfahrt vertrauen zu müssen. Auch eigenverantwortliche Vorsorge braucht von Zeit zu Zeit einen Kompromiss. Und der Blick in den Geldbeutel ist da ebenfalls ein ganz legitimer Grund, um sich nach Alternativen umzusehen.

Für wen ist eine Berufsunfähigkeitsversicherung sinnvoll?

Die Berufsunfähigkeitsversicherung ist und bleibt der Königsweg in der Arbeitskraftabsicherung. Daher kann man grundlegend sagen, für jeden der vollumfänglich und bestmöglich versichert sein will! Die Berufsunfähigkeitsversicherung, sichert Deinen zuletzt ausgeübten Beruf ab. Dabei ist es egal, ob Du durch einen Unfall oder eine Krankheit nicht mehr im Stande bist diesen auszuüben. Ebenso erstreckt sich die Absicherung auch in den Bereich der psychischen Krankheiten.

Der Beitrag bei der der Berufsunfähigkeitsversicherung richtet sich nach Alter, Rentenhöhe, Laufzeit/Endalter und Deinem Beruf. Ein risikoreicherer Beruf schlägt sich somit im Beitrag nieder.

Für wen ist eine Grundfähigkeitsversicherung sinnvoll?

Eine Grundunfähigkeitsversicherung kann bei verschiedenen Gründen sinnvoll oder auch eine Alternative zur Berufsunfähigkeitsversicherung sein. Gerade für körperlich Tätige wie Handwerker, Industriearbeiter, Pflegekräfte oder andere berufstätige in Heil- & Pflegeberufe kann diese Art der Arbeitskraftabsicherung eine Alternative sein. Denn anders als bei der Berufsunfähigkeitsversicherung, werden bei der Grundfähigkeitsversicherung die Fähigkeiten abgesichert. Dazu zählen z.B. Gehen, Stehen, Handgebrauch oder sehen. Je nach Versicherer können eine Vielzahl von Grundfähigkeiten abgesichert werden.

Die Beiträge sind deutlich günstiger als bei der Berufsunfähigkeitsversicherung und deshalb gerade für die teureren sowie risikoreicheren Berufe interessant. Auch wenn jemand bereits gesundheitlich vorbelastet ist, lohnt sich diese Absicherungsvariante zu prüfen. Oft sind die abgefragten Gesundheitsfragen weniger streng und somit können auch Personen mit gesundheitlichen Einschränkungen versichert werden.

Mehr über die Grundfähigkeitsversicherung, kannst Du in meinem Blogbeitrag "Was leistet eine Grundfähigkeitsversicherung?" erfahren.

Gibt es eine Arbeitskraftabsicherung ohne Gesundheitsprüfung?

Auch hier gibt es verschiedene Angebote von Versicherern. Doch auch hier sollte genau geprüft werden, unter welchen Bedingungen ein Versicherungsschutz möglich ist. Oft wird eine vereinfachte Gesundheitsprüfung nur für bestimmte Berufe und unter bestimmten Bedingungen angeboten. Auch kann es möglich sein, die Arbeitskraftabsicherung über eine betriebliche Altersvorsorge abzubilden und darüber ein Angebot ohne Gesundheitsprüfung zu erhalten.

Gerade hierbei, sollte unbedingt ein Fachmann / Fachfrau hinzugezogen werden. Der Teufel steckt bekanntlich im Detail und Aufgrund Fehler, sollte ein Versicherungsschutz nicht gefährdet werden.

Fazit

Wenn Du es Dir nicht leisten kannst Deine Arbeitskraft zu verlieren, also Du nicht genügend finanzielle Mittel auf der hohen Kante hast, dann ist eine Berufsunfähigkeitsversicherung oder Alternativ eine Erwerbsunfähig- / Grundfähigkeitsversicherung für Dich sinnvoll. Würdest Du ein neues Auto Vollkasko versichern? Wenn ja, solltest Du auch Deine Arbeitskraft versichern. Dabei spielt es auch keine Rolle, ob du körperlich oder nicht körperlich arbeitest. Denn in beiden Fällen geht eine enorme Gefahr aus. Der einzige Unterschied, der Beitrag ist höher oder niedriger und somit ist das jeweilige Risikoprofil eingepreist.

Schlussendlich kann jeder nur für sich entscheiden, ob eine Absicherung für ihn sinnvoll ist oder auch nicht. Als langjähriger Fachmann im Bereich der Personenabsicherung, empfehle ich ganz klar eine Absicherung zu betreiben und vor allem nicht auf Billigtarife zurückzugreifen.

“

Hannes Weindorf

Die beste Zeit seine Arbeitskraft abzusichern war gestern... - die nächstbeste ist jetzt!