Die betriebliche Altersvorsorge (bAV) ist ein zentraler Bestandteil des deutschen Vorsorgesystems. Sie bietet sowohl für Arbeitgeber als auch für Arbeitnehmer attraktive Vorteile und leistet einen wichtigen Beitrag zur finanziellen Absicherung im Alter. Heute möchte ich ein Kernthema der bAV mit dir teilen: die Versorgungszusage.

Die Versorgungszusage ist das Versprechen des Arbeitgebers an den Arbeitnehmer, eine bestimmte Leistung im Rahmen der bAV zu erbringen. Sie ist die rechtliche Grundlage für die verschiedenen Leistungen des Arbeitgebers an den Arbeitnehmer und ein entscheidendes Element für die Gestaltung der betrieblichen Altersvorsorge. In den kommenden Abschnitten werde ich die verschiedenen Formen der Versorgungszusage erläutern, ihre Vorteile aufzeigen und durch praxisnahe Beispiele verdeutlichen, wie sie in der Realität umgesetzt werden können.

Mein Ziel ist es, dir einen klaren Überblick über die Versorgungszusage in der bAV zu geben und dich dabei zu unterstützen, fundierte Entscheidungen in Bezug auf deine Altersvorsorge zu treffen. Die Welt der Finanzen und Versicherungen kann kompliziert sein, aber mit der richtigen Beratung und Information kannst du sicher und gut informiert deine finanzielle Zukunft planen. So, lass uns gemeinsam in die Welt der Versorgungszusagen in der bAV eintauchen!

Das Wichtigste in Kürze

Versorgungszusage: Definition und Grundlagen

Die Versorgungszusage ist ein zentrales Element der betrieblichen Altersvorsorge (bAV). Sie legt fest, welche Leistungen der Arbeitgeber dem Arbeitnehmer im Rahmen der bAV zusagt. Die bAV ist eine von drei Säulen des deutschen Vorsorgesystems und bietet Arbeitnehmern die Möglichkeit, durch Entgeltumwandlung und Arbeitgeberzusagen eine zusätzliche Altersversorgung aufzubauen.

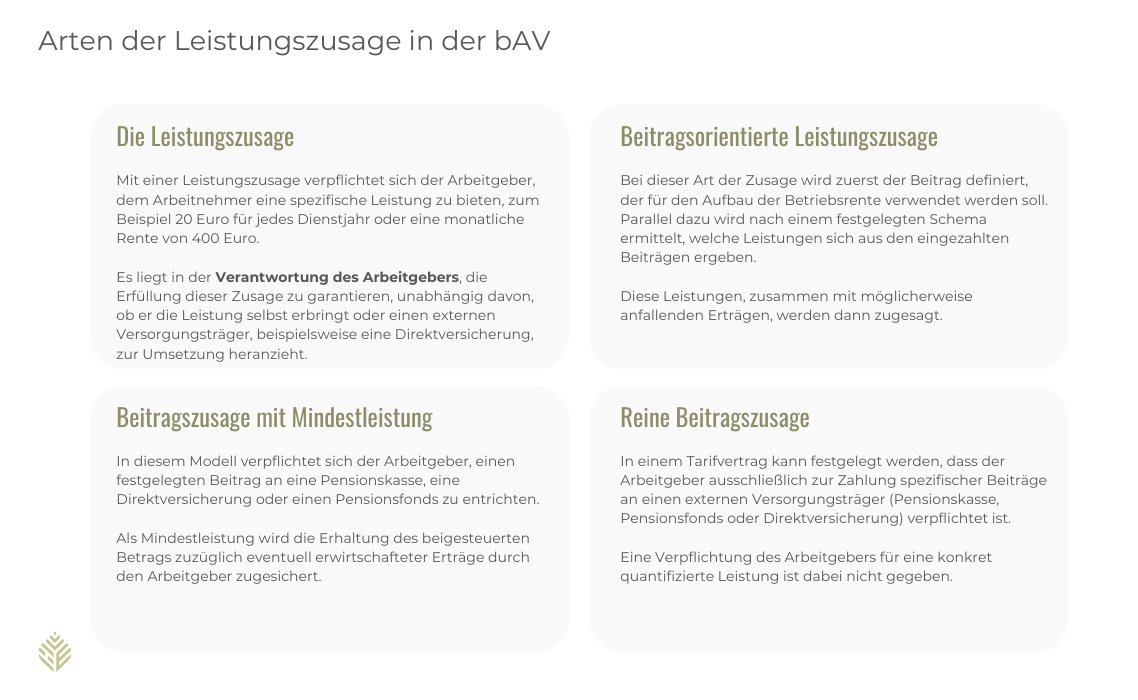

Es gibt verschiedene Arten von Versorgungszusagen, die sich in der Art und Weise unterscheiden, wie die Leistungen zugesagt und finanziert werden. Hier sind die wichtigsten Zusagearten:

Die verschiedenen Leistungszusagen in der bAV

Die Art der Versorgungszusage hat weitreichende Auswirkungen sowohl für den Arbeitgeber als auch für den Arbeitnehmer. Sie beeinflusst die steuerliche Behandlung, die Finanzierung und die Risikoverteilung zwischen Arbeitgeber und Arbeitnehmer. Daher ist es wichtig, die verschiedenen Zusagearten und ihre Auswirkungen zu verstehen.

Versorgungszusage 1: Die Leistungszusage

Die Leistungszusage ist eine der grundlegenden Zusagearten in der betrieblichen Altersvorsorge. Bei dieser Art der Zusage verspricht der Arbeitgeber dem Arbeitnehmer eine bestimmte Leistung, die im Voraus festgelegt wird. Die Höhe der Leistung ist von Anfang an klar definiert und gibt dem Arbeitnehmer eine klare Vorstellung von der Höhe der Rentenleistung, die er im Alter erhalten wird.

Beispiel

Stell dir vor, du bist bei einem Unternehmen angestellt, das dir eine monatliche Rente von 500 Euro ab dem Zeitpunkt deines Renteneintritts zusagt. Die Zusage ist unabhängig von den tatsächlichen Beiträgen, die in die Direktversicherung eingezahlt wurden. Unabhängig von den Kapitalmarktbedingungen oder der Performance der Direktversicherung erhältst du die zugesagte Leistung von 500 Euro monatlich.

Vorteil

Die Leistungszusage bietet eine hohe Sicherheit für den Arbeitnehmer, da die Höhe der Rentenleistung im Voraus festgelegt wird. Dies erleichtert die finanzielle Planung für das Alter erheblich.

Für Arbeitgeber zeigt die Leistungszusage eine hohe Verpflichtung gegenüber den Arbeitnehmern und kann als attraktives Instrument zur Gewinnung und Bindung von Talenten dienen.

Die Leistungszusage ist insbesondere in einem stabilen und gut finanzierten Unternehmen mit langfristiger Planungssicherheit sinnvoll. Sie reflektiert eine starke Arbeitgeber-Arbeitnehmer-Beziehung und eine langfristige Investition in das Wohlergehen der Mitarbeiter.

Versorgungszusage 2: Beitragsorientierte Leistungszusage

Eine beitragsorientierte Leistungszusage ist eine weitere Form der Versorgungszusage in der betrieblichen Altersvorsorge. Hierbei verpflichtet sich der Arbeitgeber, bestimmte Beiträge für eine Alters-, Hinterbliebenen- oder Invaliditätsversorgung zu leisten. Im Gegensatz zur reinen Leistungszusage, bei der die Leistung im Voraus festgelegt wird, hängt bei der beitragsorientierten Leistungszusage die Höhe der späteren Leistung von den eingezahlten Beiträgen und den Erträgen der Kapitalanlage ab.

Beispiel

Angenommen, dein Arbeitgeber sagt zu, monatlich 200 Euro in einen Direktversicherung einzuzahlen, der durchschnittlich eine jährliche Rendite von 5% erzielt. Über die Jahre wächst das angesparte Kapital durch die regelmäßigen Einzahlungen und die Kapitalerträge. Bei Rentenbeginn wird dann die Höhe deiner Rente anhand des angesammelten Kapitals und der zu diesem Zeitpunkt gültigen Umrechnungsfaktoren berechnet.

Vorteil

Die beitragsorientierte Leistungszusage bietet eine gewisse Flexibilität und kann attraktiv sein, wenn der Kapitalmarkt gut performt, da die Höhe der Rente von den eingezahlten Beiträgen und den Kapitalerträgen abhängt.

Für Arbeitgeber ist diese Form der Zusage oft attraktiv, da sie besser planbar ist und das finanzielle Risiko reduziert wird, im Vergleich zur Leistungszusage, bei der die Höhe der Rente im Voraus festgelegt wird.

Die beitragsorientierte Leistungszusage ist eine gute Option für Arbeitnehmer und Arbeitgeber, die eine Balance zwischen festgelegten Zusagen und flexiblen, marktabhängigen Leistungen suchen.

Versorgungszusage 3: Beitragszusage mit Mindestleistung

Die Beitragszusage mit Mindestleistung ist eine Mischform aus den bisher besprochenen Zusagearten. Hierbei legt der Arbeitgeber festgelegte Beiträge zur Finanzierung einer Rentenleistung an. Es wird keine feste Leistung garantiert, aber die eingezahlten Beiträge werden als Leistung zugesagt. Das bedeutet, dass du mindestens die Summe der eingezahlten Beiträge als Rentenleistung erhältst.

Beispiel

Stell dir vor, dein Arbeitgeber zahlt jeden Monat 300 Euro in einen Pensionsfonds ein. Über die Jahre hinweg summieren sich die Beiträge. Die tatsächliche Höhe deiner Rente hängt dann von der Performance des Pensionsfonds ab. Sollte der Pensionsfonds gut performen, kann deine Rente höher ausfallen als die Summe der eingezahlten Beiträge. Sollte der Pensionsfonds jedoch schlecht performen, ist zumindest sichergestellt, dass du die Summe der eingezahlten Beiträge als Rente erhältst.

Vorteil

Diese Zusageart bietet eine Sicherheit in Form der Mindestleistung und gleichzeitig die Chance auf eine höhere Rente, sollte der Kapitalmarkt gute Erträge erzielen.

Für Arbeitgeber bietet diese Zusageart eine bessere Kalkulierbarkeit im Vergleich zur reinen Leistungszusage, da das finanzielle Risiko durch die Mindestleistung begrenzt ist.

Die Beitragszusage mit Mindestleistung stellt eine ausgewogene Option dar, die sowohl Sicherheit als auch Chancen auf zusätzliche Erträge bietet.

Versorgungszusage 4: Reine Beitragszusage (Sonderfall)

Die reine Beitragszusage ist ein spezieller Fall der Versorgungszusagen in der betrieblichen Altersvorsorge. In diesem Fall sagt der Arbeitgeber dem Arbeitnehmer lediglich die Zahlung eines bestimmten Beitrags zu, ohne eine konkrete Leistung zu garantieren. Diese Form der Zusage ist in Deutschland rechtlich zulässig, allerdings fällt sie nicht unter das Betriebsrentengesetz und findet in der Praxis kaum Anwendung.

Beispiel

Angenommen, dein Arbeitgeber verpflichtet sich, monatlich 200 Euro in eine Versorgungseinrichtung einzuzahlen. Die Höhe der späteren Rentenleistung ist jedoch nicht festgelegt und hängt von der Performance der Kapitalanlage ab. Es gibt keine Garantie für eine Mindestleistung, und die tatsächliche Rentenhöhe kann variieren.

Vorteil

Die reine Beitragszusage bietet eine hohe Flexibilität für den Arbeitgeber, da keine festen Leistungen garantiert werden müssen.

Für Arbeitnehmer kann diese Zusageart jedoch mit Unsicherheiten behaftet sein, da die Höhe der Rentenleistung nicht garantiert ist.

Die reine Beitragszusage kann in bestimmten Fällen sinnvoll sein, insbesondere in Branchen oder Unternehmen mit hoher Volatilität oder Unsicherheit.

Die Rolle des Finanzberaters

In der komplexen Welt der betrieblichen Altersvorsorge ist eine kompetente Beratung unerlässlich, um fundierte Entscheidungen treffen zu können. Als erfahrener und unabhängiger Finanzberater bin ich hier, um dich durch den Dschungel der Informationen zu führen und dir dabei zu helfen, die für dich beste Wahl zu treffen.

Die verschiedenen Zusagearten in der bAV haben unterschiedliche Vor- und Nachteile, und die richtige Wahl hängt von vielen Faktoren ab, wie zum Beispiel der finanziellen Situation deines Arbeitgebers, deinen persönlichen Vorsorgezielen und deiner Risikobereitschaft.

Beratung und Unterstützung

Ich biete eine ausführliche Beratung an, um dir die verschiedenen Zusagearten und ihre Auswirkungen auf deine finanzielle Zukunft zu erläutern. Dabei gehen wir gemeinsam deine persönlichen Umstände, Wünsche und Ziele durch, um das für dich beste Konzept zu erstellen.

Online-Beratungen und kostenlose Erstgespräche

Ich biete eine ausführliche Beratung an, um dir die verschiedenen Zusagearten und ihre Auswirkungen auf deine finanzielle Zukunft zu erläutern. Dabei gehen wir gemeinsam deine persönlichen Umstände, Wünsche und Ziele durch, um das für dich beste Konzept zu erstellen.

Individuelle Konzepterstellung

Ich biete eine ausführliche Beratung an, um dir die verschiedenen Zusagearten und ihre Auswirkungen auf deine finanzielle Zukunft zu erläutern. Dabei gehen wir gemeinsam deine persönlichen Umstände, Wünsche und Ziele durch, um das für dich beste Konzept zu erstellen.

Kann ich dir helfen? Lass uns sprechen...

Brauchst du Hilfe bei deiner Vorsorge oder hast du Fragen? Zögere nicht und buche jetzt dein kostenloses Online-Erstgespräch. Gemeinsam finden wir die besten Lösungen für deine finanziellen Ziele. >>> So geht´s...

...oder sende uns eine Nachricht

Die betriebliche Altersvorsorge ist ein wichtiger Baustein für eine sichere finanzielle Zukunft. Mit der richtigen Beratung und Planung kannst du die Vorteile der bAV optimal nutzen und dir eine solide finanzielle Grundlage für dein Leben im Ruhestand schaffen.