Experten-Kontakt

Wir freuen uns über deine Kontaktaufnahme! Kontaktiere uns einfach per Telefon, Email oder Whatsapp. Gerne kannst du auch unseren Rückruf-Service nutzen.

Call us: 07193 - 2 19 97 90

Folge uns

RATgEBER

Wie wichtig Grundfähigkeiten sind, merkt man oft erst, wenn man eine davon verloren hat. Um seine Grundfähigkeiten abzusichern gibt es die Grundfähigkeitsversicherung. Erfahre in diesem Ratgeber alles wichtige darüber.

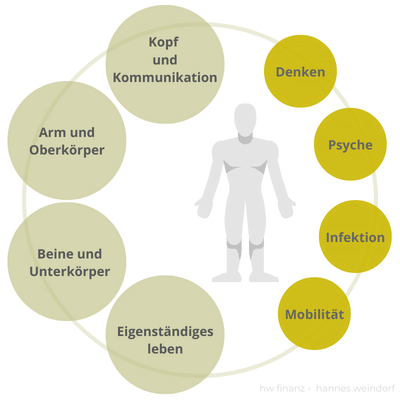

Der Verlust von Grundfähigkeiten bedeutet nicht nur im Alltag Einschränkungen und eine Umorganisation, sondern auch beruflich muss oftmals dadurch kürzer getreten werden. Sehr oft geht ein Verlust einer Grundfähigkeit, mit Einschränkungen oder Verlust der Arbeitskraft einher. Eine Grundfähigkeitsversicherung bietet eine finanzielle Absicherung bei Verlust von körperlichen und geistigen Grundfähigkeiten.

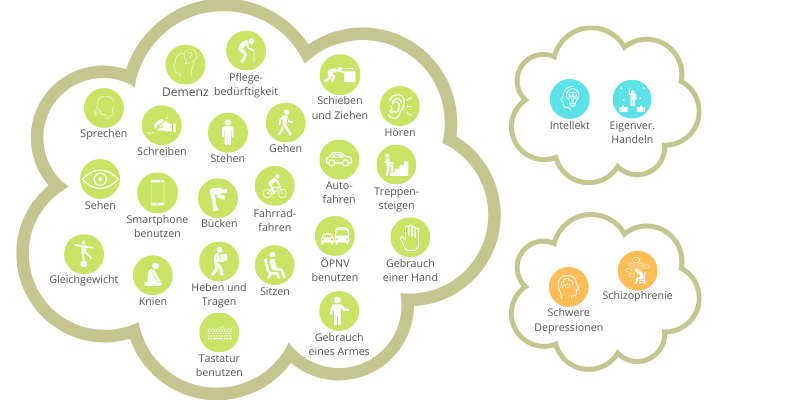

Eine Grundfähigkeitsversicherung sichert Deine Grundfähigkeiten ab. Grundfähigkeiten wie Gehen, Greifen, Sehen, Hören oder Denken, sind nur ein kleiner Teil der möglichen abzusichernden Grundfähigkeiten. Verlierst Du durch Unfall oder Krankheit eine der wichtigen Fähigkeiten, wird im Regelfall eine monatliche Rente vom jeweiligen Versicherer bezahlt.

Bei einigen Tarifen kann zusätzlich noch die Pflegebedürftigkeit und schwere Krankheiten abgesichert werden.

Auch die Absicherung von schweren psychischen Erkrankungen ist möglich oder sogar oftmals enthalten. Hierzu zählen zum Beispiel schwere Depressionen oder Schizophrenie. Einen 100%igen und umfangreichen Schutz bei allen psychischen Erkrankungen, bietet eine Grundfähigkeitsversicherung jedoch nicht. Aber darauf soll diese Art der Absicherung auch nicht abzielen.

Um eine Leistung zu beziehen, muss eine der definierten Grundfähigkeiten vollständig verloren sein. Mit dem Verlust wird die vereinbarte Rente gezahlt und das egal ob der Beruf oder auch ein anderer weiterhin ausgeführt werden kann oder auch wird.

Die zu versichernden Grundfähigkeiten richtet sich stark nach Versicherer und dem Tarif. So können eine Vielzahl von Fähigkeiten abgesichert werden. exemplarisch haben wir die Auswahl der besten Tarife hier aufgeführt:

Gerade für handwerklich oder körperlich Tätige kann die Grundfähigkeitsversicherung sinnvoll sein. Darüber können wichtige und grundlegende Fähigkeiten für den Beruf abgesichert werden. zudem ist oft eine Berufsunfähigkeitsversicherung, aufgrund der Tätigkeit zu teuer und damit nicht erschwinglich für diese Berufsgruppe.

Für Menschen, die aufgrund ihres Gesundheitszustandes keine Berufsunfähigkeitsversicherung erhalten können, kann diese Absicherungsform eine Alternative darstellen. Zwar wird es keine Grundfähigkeitsversicherung ohne eine Gesundheitsprüfung geben, doch oftmals sind die jeweiligen Gesundheitsfragen einfacher gestrickt. Auch Tarife mit vereinfachter Gesundheitsprüfung, für spezielle Berufsgruppen oder unter bestimmten Bedingungen, sind bei den Versicherern in der Grundfähigkeitsabsicherung zu finden.

Es sei noch gesagt, die Grundfähigkeitsversicherung kann und ist kein 100%iger Ersatz für eine Berufsunfähigkeitsversicherung. Kann aber eine gute Alternative für bestimmte Berufsgruppen und in bestimmten Fällen sein.

Ein großer Vorteil bei der Grundfähigkeitsversicherung, sind die klar definierten Leistungsauslöser. Bedeutet, solltest Du eine der genannten Grundfähigkeiten verlieren, wird eine Rente bezahlt. Die Leistung hängt an der jeweiligen Grundfähigkeit und nicht an einer Prüfung, inwieweit Du Deinen Beruf noch ausüben kannst. So können zum Beispiel auch der Verlust der Fahrerlaubnis oder Verlust der Grundfähigkeit Fahrradfahren einen Auslöser darstellen.

Darüber Hinaus sind oftmals deutlich weniger Gesundheitsfragen, als bei der Berufsunfähigkeitsversicherung zu beantworten. So kann diese Art der Arbeitskraftabsicherung, auch eine Alternative sein, wenn der Gesundheitszustand keine andere Art der Absicherung zulässt.

Zuallererst sollte geprüft werden, wie die jeweiligen Grundfähigkeiten definierte sind. Denn da liegt wie allzu oft auch der Unterschied. Daneben spielt natürlich auch die generelle Anzahl der versicherten Grundfähigkeiten eine Rolle. So solltest du unbedingt anhand Deiner eigenen Tätigkeit überprüfen, welche Fähigkeiten für für Deinen Beruf relevant sind und danach auch den jeweiligen Tarif wählen.

Ein weiterer wichtiger Punkt, ist die Höhe der zu versicherten Rente. Diese Rente soll schlussendlich dafür sorgen, dass Du weiterhin Deinen Lebensstandard halten kannst. Zudem darfst Du nicht vergessen, auch im Ruhestand möchtest Du sicherlich auch nichts verzichten. Daher sind auch die Beiträge zur zukünftigen Altersvorsorge einzukalkulieren. Die Rentenhöhe ist ein elementar wichtiger Faktor und sollte eher höher als geringer gewählt werden.

Auch die Laufzeit spielt grundsätzlich bei der Arbeitskraftabsicherung eine Rolle und sollte nicht zu knapp gewählt sein. Wenn man vom Worst Case ausgeht, bist Du auf die Rente aus der Arbeitskraftabsicherung bis zum Renteneintritt angewiesen. Somit sollte es im besten Fall keine Lücke geben.

Grundsätzlich ist es ratsam, auf einen unabhängigen Berater zurückzugreifen. Dieser kann zuerst Deine persönliche Situation analysieren und demnach dann einen Marktvergleich zur Verfügung stellen. Hierzu bietet sich ein Versicherungsmakler an. Somit können die Stärken und Schwächen der einzelnen Versicherer und Tarife gegenübergestellt werden. Denn der allgemeine Testsieger, muss nicht unbedingt auch das Beste für Dich persönlich sein.

Leistungsbeispiele

Zur Veranschaulichung findest du hier einige Leistungsbeispiele zur Grundfähigkeitsversicherung

Im Umgang mit Menschen ist die Einhaltung der Hygiene unerlässlich. Was also, wenn man es nicht mehr schafft , die Einmalhandschuhe mit der einen Hand über die andere zu ziehen und wieder auszuziehen? Bei der KlinikRente Grundfähigkeitsabsicherung liegt hier bereits der Verlust der Grundfähigkeit des Gebrauchs der Hände vor und man erhält eine monatliche Rente.

Bereits während der Ausbildung wird bei einer jungen Frau Multiple Sklerose diagnostiziert. Damit sind alle Türen für eine umfangreiche Arbeitskraftabsicherung verschlossen. Ihre Eltern hatten glücklicherweise bereits zu ihrem Schuleintritt eine Grundfähigkeitsversicherung abgeschlossen. Diese leistet dann auch die vereinbarte Monatsrente, als der jungen Frau mit 26 Jahren durch einen weiteren Krankheitsschub die versicherten Fähigkeiten Autofahren können, Gehen, Treppensteigen und Stehen abhanden kommen.

Ein Fliesenleger arbeitet seit seinem 16. Lebensjahr. Nach 35 Jahren im Beruf hat sein Körper unter den berufsspezifischen Arbeitsumständen arg gelitten. Knie und Rücken schmerzen, so dass Arbeiten zur Qual wird und auch die Hände sind durch starke Arthrose nur noch bedingt einsatzfähig. Seine Grundfähigkeitsversicherung erkennt wegen der Fähigkeiten Stehen, Treppensteigen, Heben und Tragen seinen Leistungsanspruch an und erstattet in der Folge die vereinbarte monatliche Rente.

Ein Mann reinigte die Dachrinne seines Hauses. Dabei verlor er das Gleichgewicht und stürzte von der Leiter. Er brach sich beide Arme und erlitt eine schwere Verletzung am Rückenmark. Seitdem ist er vom Becken abwärts gelähmt. Nicht mehr laufen zu können zählt zu den abgesicherten Grundfähigkeiten seines Vertrags. Bis zum vereinbarten Vertragsende erhält er nun eine monatliche Rente in Höhe von 1.500 Euro, von der er größtenteils lebt.

In nachfolgender Tabelle, wurden die deutlichen Unterschiede zwischen Grundfähigkeitsversicherung und Berufsunfähigkeitsversicherung zusammengefasst.

Grundfähigkeitsversicherung | Berufsunfähigkeitsversicherung | |

|---|---|---|

Was ist versichert? | Grundfähigkeiten (z.B. Gehen, Sprechen, Sehen, Hören etc.) | Den aktuellen Beruf nicht mehr ausüben zu können |

Wann wird geleistet? | Wenn mindestens eine der versicherten Fähigkeiten nicht mehr ausgeübt werden kann | Wenn für mindestens 6 Monate, der derzeitige Beruf zu mindestens 50%, nicht mehr ausgeübt werden kann |

Wie liegt der Beitrag vergleichsweise? | günstiger | teurer |

Ist eine Gesundheitsprüfung notwendig? | ja | ja |

Ein gute Arbeitskraftabsicherung, kann oftmals nicht durch eine bestimmte Versicherung erfolgen, sondern ist ein Zusammenspiel mehrerer Versicherungen und Absicherungsvarianten. Deshalb sind auch nachfolgende Versicherungen zu empfehlen.

Bei längerer Krankheit, springt im Regelfall die gesetzliche Krankenversicherung nach dem 42 Tag der Lohnfortzahlung ein. Das bedeutet, es werden in etwa noch 70% des vorherigen Gehalts bezahlt. Daher ist eine Absicherung durch einen Krankenzusatzversicherung in Form eine Krankentagegeldversicherung ratsam. Diese übernimmt diese Differenz zwischen Krankengeld der Krankenkasse und dem seitherigen Gehalt.

Des Weiteren empfiehlt sich der Abschluss einer Pflegezusatzversicherung. Falls Sie nach einem Unfall oder schwerer Krankheit zum Pflegefall werden und auf fremde Hilfe angewiesen sind, bietet diese Zusatzversicherung finanzielle Unterstützung. Dieser Schutz endet nicht mit einem bestimmten Lebensalter, was besonders für das große Risiko der Pflegebedürftigkeit im Alter wichtig ist. Die gesetzliche Pflegepflichtversicherung bietet nur eine Mindestabsicherung. In der Regel sind hohe Zuzahlungen, z. B. für die Unterbringung im Pflegeheim, nötig. Wenn Ihre Rücklagen nicht ausreichen, müssen Ihre Kinder „einspringen“.

Und auch an eine Unfallversicherung sollte gedacht werden. Führt z. B. eine durch Unfall bedingte Invalidität zum Verlust einer der Grundfähigkeiten, kann mit der Grundfähigkeitsversicherung zwar die laufende finanzielle Belastung aufgefangen werden, bei nötigen Anschaffungen (z. B. entsprechend umgebauter Pkw) oder baulichen Änderungen am Haus werden schnell hohe Summen fällig, die auf einmal beglichen werden müssen. Eine Unfallversicherung leistet entsprechend des Grads der Invalidität eine solche Summenentschädigung und stellt damit eine sehr gute Ergänzung zur Arbeitskraftabsicherung dar – egal in welcher Form man diese wählt.

Gerade für körperliche Tätige, kann die Grundfähigkeitsversicherung eine echte Alternative sein. Jedoch ersetzt sie nicht die Berufsunfähigkeitsversicherung. Diese sollte immer in die Beratung mit einbezogen werden und die persönliche Situation beachtet werden.

Ein großer Vorteil bei der Grundfähigkeitsversicherung, sind die klar definierten „Leistungsauslöser“. So wir meistens bereits bei Verlust einer Grundfähigkeit, die im Vertrag vereinbarte Rente bezahlt. Dabei spielt es auch keine Rolle, ob der eigene Beruf oder ein anderer noch ausgeübt wird.

Hauptaugenmerk sollte auf die versicherten Grundfähigkeiten gelegt werden. Zum einen, welche versichert sind und zum anderen, wie genau die Definition für einen Verlust der jeweiligen Grundfähigkeit in den Bedingungen ist. Grundsätzlich sollte bei der Arbeitskraftabsicherung ein Fachmann / Fachfrau zur Analyse und Beratung herangezogen werden. Denn die Berücksichtigung der jeweiligen persönlichen Situation ist für die richtige Absicherung entscheidend. Zudem sollte auch eine eventuelle gesetzliche Leistung bei Arbeitskraftverlust berücksichtigt werden.

Es gibt verschiedenen Möglichkeiten seine Arbeitskraft abzusichern. Dabei sollte immer erst der persönliche Bedarf analysiert werden und ein Absicherungskonzept entworfen werden.

Absicherungsprodukte können dabei sein:

- Berufsunfähigkeitsversicherung

- Erwerbunfähigkeitsversicherung

- Grundfähigkeitsversicherung

- Schwere Krankheitenversicherung

Ein Konzept kann immer aus einem oder auch mehreren Produkten bestehen und ebenso mit einer Unfallversicherung und Krankentagegeldversicherung kombiniert werden. Letzteres ist zu empfehlen!

Dies ist Versicherer und Tarif abhängig. Jedoch leisten die meisten Tarife bereits bei Verlust einer Grundfähigkeit

Die Berufsunfähigkeitsversicherung gilt als "Königsweg" der Arbeitskraftabsicherung. Jedoch gibt es Berufe und auch persönliche Situationen, bei denen eine Grundfähigkeitsversicherung eine gute Alternative ist und manchmal auch vorgezogen werden kann.

Jedoch sollte das immer in einem persönlichen Beratungsgespräch analysiert und besprochen werden.

Dann kontaktiere uns - wir helfen dir gerne weiter!

Erhalte per Email wertvolle Tipps zum Thema Geld und wie du deine Finanzen optimal regelst.